20年期投资组合回报展望

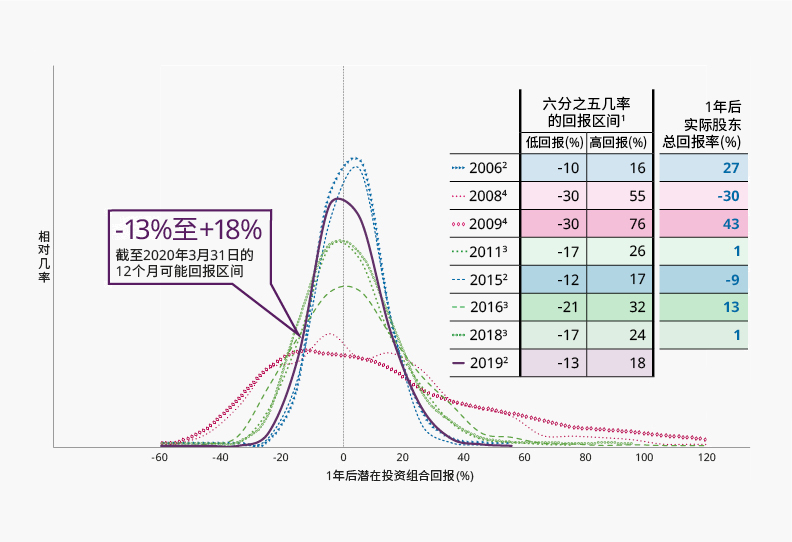

淡马锡几何预期回报率模型(T-GEM)模拟投资组合在接下来20年里可能获得的回报区间。这些模拟的作用并不在于预测实际结果。

淡马锡投资组合以股权为主,而T-GEM模型力求反映股市的波动性。如下图所示,即使在较长历史周期内,股权投资回报也会起伏不定。

基于经济情境的模拟方法

由于股权投资回报随着时间而波动,并受宏观经济或地缘政治事件影响,因此,T-GEM根据不同情境模拟20年长期预期回报。这种方法反映了我们对未来20年长期宏观经济基本面的看法,并根据目前的市场估值做出调整。

以经济基本面为基础的预测

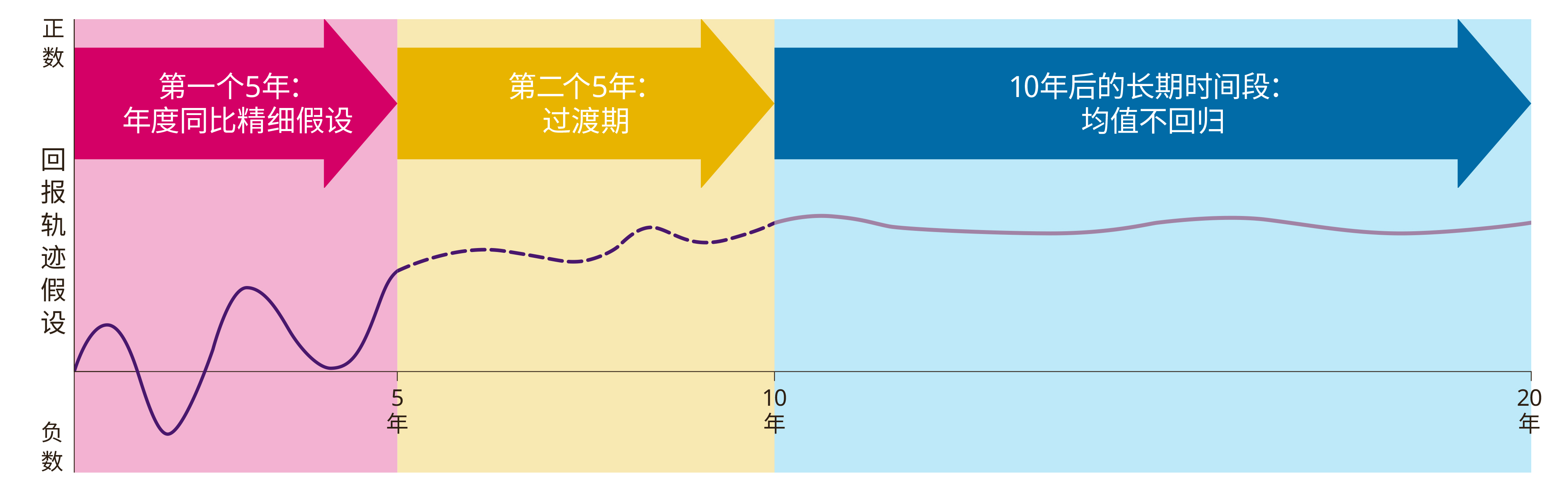

在预测经济基本面时,我们对第一个5年做较为精细的年度同比假设,而对10年后则依据长期基本面做较为概括的假设。这种“轨迹”方法纳入了经济状况随时间变化的假设。对于20年期,我们不会假定回报水平会维持均衡不变或回归至历史均值。

经济情境轨迹(演示)

不同投资组合的20年期预期回报

下图显示了一组全球债券投资组合、一组全球股票投资组合和淡马锡投资组合的模拟回报。模拟以基准情境为依据。

相较于全球股票投资组合和淡马锡投资组合,全球债券投资组合的上行潜力最小,年度同比回报分布曲线较窄,体现出它的波动性是最低的。

淡马锡投资组合在20年期末拥有最大的上行潜力(蓝色阴影部分),年度同比回报波动性也最高。

(截至2019年3月31日)

不同投资组合的20年期末几何回报几率 (复合年化)

(截至2019年3月31日)

不同投资组合的20年期间年度同比回报几率

不同潜在情境下淡马锡20年期预期回报

我们也对不同情境下的20年期预期回报进行模拟。

2019年及未来潜在情境

| 潜在情境 | 描述 |

|---|---|

| 基准 | 经济增长的基准预期,反映了我们认为最可能出现的经济发展走势。 |

| 中国经济硬着陆 | 改革进度过慢,难以重新平衡经济和应对企业债务问题,导致经济放缓的速度远超于预期。该情境发生几率较低。 |

| 贸易和科技紧张局势严重升级 | 主要经济体之间的贸易与投资冲突显著增多,全球贸易、供应链关键部件与科技壁垒大幅升高。该情境发生几率较低。 |

| 长期滞胀 | 潜在经济增长比预期更加乏力,加之缺乏政策空间,导致全球经济可能面临长期下行压力。该情境发生几率较低。 |

淡马锡投资组合的 T-GEM 20年期回报曲线如下,分别展示了在基准情境、中国经济硬着陆情境、贸易和科技紧张局势严重升级情境、长期滞胀情境下的表现。

相较于其他三种情境,基准情境下淡马锡投资组合的20年期预期回报率最高。

(截至2019年3月31日)

潜在情境下20年期末几何回报几率(复合年化)

(截至2019年3月31日)